A pagare le tasse

Il sistema governativo australiano comporta la coesistenza di regimi di tassazione federale, vigenti su tutto il territorio, affiancati a normative locali emanate dai singoli stati.

Il governo federale, attraverso l’Australian Taxation Office (ATO), gestisce le seguenti imposte:

- tasse di reddito (Income Tax)

- tassa sui valore aggiunto (Goods and Services Tax - GST)

- dazi all'importazione

- imposte di fabbricazione

Gli stati invece hanno autorità fiscale relativamente a:

- imposta sulle retribuzioni

- tassazione sui terreni e immobili

- imposta di bollo ed altre imposte indirette

ENTITÀ

Anche se in Australia è possibile formare altri tipi di entità per svolgere la vostra attività, per maggior informazioni sulla formazione, operazione e tassazione vi consigliamo di informarvi e discuterne con un commercialista locale.

Residenza a fini fiscali (Tax Residency)

Per chiarire la propria posizione tributaria all’estero è innanzitutto necessario capire se si è residenti a fini fiscali. Infatti l'ufficio delle tasse australiano, Australian Taxation Office (ATO), ed il Dipartimento d’Immigrazione non valutano gli stessi elementi per determinare il significato di residenza. Le percentuali di recupero tasse dipendono innanzitutto dal fatto se l’individuo è un “Tax Resident” o “Non-Tax Resident” (il vostro Residency Status). Per queste due categorie esistono percentuali diverse. Il vostro status di residenza fiscale indica anche i tipi di reddito da dichiarare nella vostra dichiarazione dei redditi (tax return).

Un individuo che non ha la residenza fiscale in Australia è soggetto alla tassazione sul solo reddito prodotto in Australia. Chi è in possesso della residenza fiscale invece viene tassato sia sui redditi prodotti in Australia che su quelli prodotti all’estero.

La richiesta di residenza fiscale (Tax Residency) é una domanda abbastanza complessa che a volte ha bisogno di una ricerca e di un parere professionale.

L’ATO considera soprattutto le vostre azioni, intenzioni e motivi per il vostro soggiorno in Australia.

Per iniziare ecco alcune indicazioni di Tax Residency:

Test di residenza

È considerato fiscalmente residente un soggetto che soggiorni nel paese ovvero colui che:

- abbia sempre vissuto in Australia;

- è immigrato e vive permanentemente ed ha il proprio domicilio in Australia;

- soggiorni in Australia in modo continuo per almeno sei mesi avendo: esercitato una professione e vissuto nello stesso luogo o soggiorni (a scopo non turistico) in Australia per più della metà del periodo d'imposta anche se in modo alternato.

Questo ultimo elemento non è sufficiente a determinare la residenza ai fini fiscali quando:

- si mantiene la propria dimora principale all'estero;

- è evidente l'intenzione di non rimanere a vivere in Australia in maniera permanente.

In tal senso l’ATO fa riferimento a comportamenti espressivi e della volontà dell'individuo, come il fatto che non svolga alcuna attività lavorativa o non abbia acquistato un'abitazione. In ogni caso, gli individui che intendono soggiornare per meno di 6 mesi non sono considerati fiscalmente residenti, mentre l'intenzione espressa di trattenersi per un periodo superiore a 2 anni indica lo status di residente fiscale fin dall'inizio.

Per maggiori informazioni o per utilizzare il test interattivo dell’ATO si può visitare il sito www.ato.gov.au/individuals “Residency - overview - Are you resident tool” (solo in inglese).

Per un consulto professionale si consiglia contattare un commercialista o Tax Agent, indicando i dettagli della vostra propria situazione.

Income Tax (Tasse sul reddito)

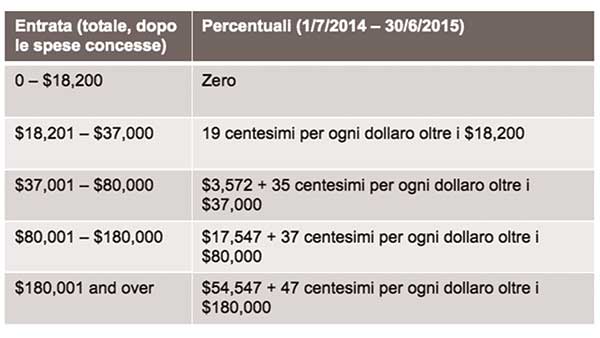

Il reddito imponibile, ottenuto detraendo le competenti deduzioni e detrazioni alla somma dei redditi tassabili in Australia, è soggetto a tassazione secondo aliquote progressive in base a scaglioni di redditi. Le percentuali di tasse vengono riviste ogni anno dal governo australiano. Di seguito la tabella di percentuali tasse applicabili per l’anno finanziario 1 luglio 2014 – 30 giugno 2015.

Percentuali di tasse:

Tax Resident 2014/2015

Tutti i residenti sono obbligati a pagare 2.0% per il Medicare se hanno una entrata superiore ai $24,167 annui.

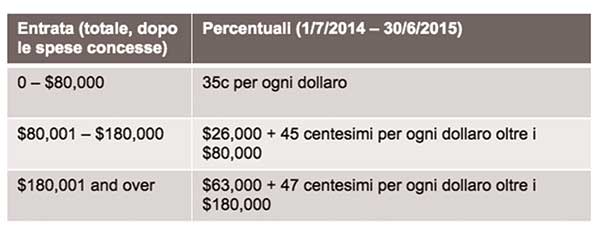

Non-Tax Resident 2014/2015

Il reddito lordo viene calcolato come somma delle diverse categorie di reddito:

- redditi da lavoro

- redditi d'impresa

- capital gain

- dividendi

- rendite

- interessi

Il reddito lordo può essere ridotto dalle deduzioni che in generale competono per le spese sostenute nella produzione di reddito imponibile, alle quali si aggiungono le detrazioni concesse dalla legge federale. L’entrata totale, ridotta dalle deduzioni, è chiamata Taxable Income.

Reddito da lavoro

Vengono considerati redditi da lavoro:

- le somme corrisposte per remunerare direttamente l'attività lavorativa come salari e stipendi;

- la somma liquidata al termine del periodo lavorativo sia dal datore di lavoro, sia da fondi pensione.

Subiscono un trattamento particolare i “fringe benefit” che non vengono considerati nel reddito tassabile del lavoratore, in quanto tassati alla fonte dal datore di lavoro.

Un contributo alle tasse annuali viene trattenuto dalla paga mentre si lavora. Ogni volta che si viene pagati il datore di lavoro rilascia un Pay Slip (la busta paga) dove sono indicate la somma pagata e la somma ritenuta ed inviata al Tax Office a nome del dipendente. Questa somma costituisce un anticipo d’imposta sul reddito percepito, calcolato sulla base di coefficienti indicati dall'amministrazione finanziaria australiana. Se al termine dell’anno finanziario il totale trattenuto è in eccesso rispetto alla somma di tasse pagabili dall’individuo, questo verrà rimborsato della differenza.

Il datore di lavoro è obbligato a versare la PAYG per conto del lavoratore all’ufficio delle imposte (ATO). Interessi Gli interessi maturati su depositi in banca vengono inclusi nel vostro Taxable Income per l’anno finanziario.

Dividendi

Per evitare la doppia imposizione su redditi societari, alla persona fisica percettore di dividendi viene concesso un credito d’imposta su quanto già tassato in capo alla società. I dividendi che portano questo credito sono chiamati “Franked Distributions”, e portano un credito del 30% (percentuale di tasse applicabile alle società). Dividendi senza credito d’imposta sono nominati “Unfranked Distributions”.

Reddito d'impresa

Se durante il vostro soggiorno aprite un’attività con il proprio Australian Business Number (ABN), anche il reddito di questa verrà incluso nel vostro Taxable Income e dichiarato nel proprio Tax Return. Se avete un ABN, ci sono alcuni punti importantissimi da considerare. Si consiglia di leggere con attenzione la sezione chiamata “Contracting and Business Income”.

Capital Gains Tax

La Capital Gains Tax (CGT) è la tassa da pagare su i redditi da capitali realizzati nell'anno finanziario ed inclusi nella dichiarazione dei redditi.

Lavorare “in nero” non è accettabile dal governo Australiano. Se avete ricevuto qualsiasi tipo di entrata “in nero” è importantissimo che anche questo reddito venga dichiarato nel vostro Tax Return, e ch evengano pagate le rispettive tasse.

Preparazione dell'Income Tax Return (Dichiarazione dei redditi)

La dichiarazione annuale è obbligatoria. Avete tempo fino al 31 ottobre dello stesso anno (quindi, quattro mesi dopo il 30 giugno) per compilare il modulo e spedirlo all’Australian Taxation Office (ATO).

Per presentare la propria dichiarazione dei redditi, Income Tax Return (ITR) ci sono varie opzioni:

- consegnare personalmente o mandare via posta il modulo Tax Return presso uno degli uffici ATO più vicini. È possibile trovare questo modulo presso le edicole, gli uffici postali o gli uffici ATO Australia.

- fare la dichiarazione online sul sito dell’ATO, nella sezione E-Tax Return,

- utilizzare i servizi di un agente australiano per le tasse (Australian Tax Agent).

Si è tenuti a presentare la dichiarazione dei redditi se residenti ai fini fiscali e alternativamente se:

- avete guadagnato qualsiasi tipo di entrata;

- dal reddito sono state trattenute delle tasse (incluso situazioni di Franked Dividends);

- dal reddito sono state trattenute delle somme a titolo di PAYG;

- sono state trattenute delle somme dagli interessi ricevuti (aliquota massima), perché non è stato dichiarato il proprio Tax File Number (TFN) nella società di investimento.

I depositi sul conto corrente effettuati dai propri genitori e familiari, come regalo, non sono considerati reddito e non sono tassabili.

NB: È importantissimo tenere su un file tutti i documenti e scontrini che appartengono alle somme dichiarate nel Tax Return per 7 anni. Vi consigliamo di tenerlo elettronicamente, nel caso questi documenti venissero richiesti.

Dopo la preparazione del Income Tax Return Dopo la spedizione del Tax Return, riceverete una Notice of Assessment entro 6 settimane. Questo documento viene spedito utilizzando i servizi dell’Australia Post, quindi è molto importante che si dia l’indirizzo postale corretto ed aggiornato.

Se per caso doveste pagare più tasse, oltre alla somma già trattenuta dal datore di lavoro mentre si lavorava, la Notice of Assessment vi darà tutte le informazioni per come fare a pagare e dove. Se per caso aveste diritto ad un rimborso di tasse, riceverete il rimborso entro 6 settimane che verrà versato direttamente sul vostro conto corrente australiano. (Si dovranno fornire le coordinate del vostro conto corrente quando si compila il Tax Return).

Goods and Services Tax – GST

All’arrivo in Australia, la prima tassa con la quale si ha a che fare è la Goods and Services Tax (GST). La GST è un imposta indiretta, con aliquota del 10%, che generalmente è applicata alla vendita di qualsiasi bene, mobile o immobile, ed alla prestazione di servizi. Sono previste però delle esenzioni per alcune categorie, ad esempio per le esportazioni, i beni alimentari di base, la fornitura di beni di carattere medico-sanitario, i servizi di educazione, di assistenza sanitaria e le donazioni.

Similmente a quanto accade nel sistema italiano di imposta sul valore aggiunto (IVA), il soggetto che vende avrà un debito verso il fisco relativo alla GST sulle vendite compiute, compensabile con il corrispettivo credito sulla GST pagata sugli acquisti. Per riportare obbligazioni e diritti su questa imposta si deve essere registrati a fini del GST e presentare un rendiconto delle attività commerciali, Business Activity Statement (BAS). Per i non residenti è possibile chiedere un rimborso della tassa versata sui beni acquistati per spese superiori ai $300, non più di 30 giorni prima della partenza dall’Australia.